東証REIT指数に連動するJリート型ETFの中で野村アセットマネジメントの【1343】と日興アセットマネジメントの【1345】の2つは、いずれも純資産総額が大きく日々の出来高も多い代表的なJリート型ETFです。

今回は、分配金利回り、プライスリターン、分配金も含めたトータルリターンを比較して、両者にどの様なパフォーマンス上の違いがあるのかを明らかにしたいと思います。

(記事中の基本スペックおよび分配金利回りについては、2020年5月1日時点の内容に更新しました。)

基本スペック

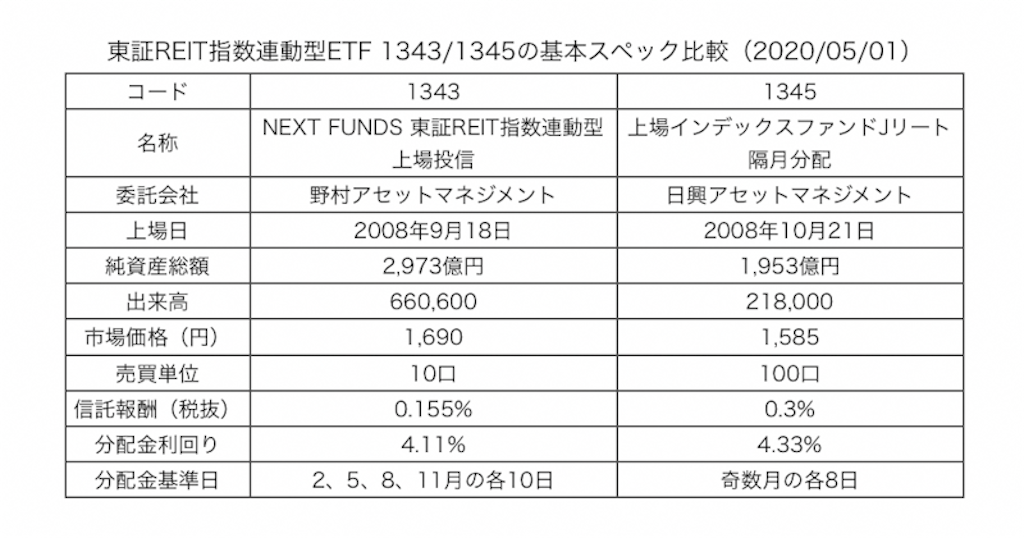

最初に、【1343】と【1345】の基本スペックを下表に示しておきます。

両者の違いで特徴的なのは、売買単位、信託報酬、分配頻度です。

信託報酬については、2020年2月13日より【1343】の0.155%に引き下げられました。🤗

そのため、現在では【1343】の方が【1345】よりも低コストです。

パフォーマンス比較

分配金利回り

2020年5月1日の基準価額と直近1年間の分配金から算出した利回りは、【1343】が4.11%、【1345】が4.33%です。

【1345】の方が1.05倍だけ分配金利回りは高いです。

プライスリターン

2019年4月26日までの10年間の市場価格の騰落率(プライスリターン)を比較したものが以下のチャートです。

冒頭に述べた様に、【1343】が【1345】をアウトパフォームしています。

この10年間のプライスリターンの値は、【1343】が132%、【1345】が123%ですので、【1343】の方が1.07倍だけプライスリターンは高いです。

(出所:Yahoo Finaceサイト)

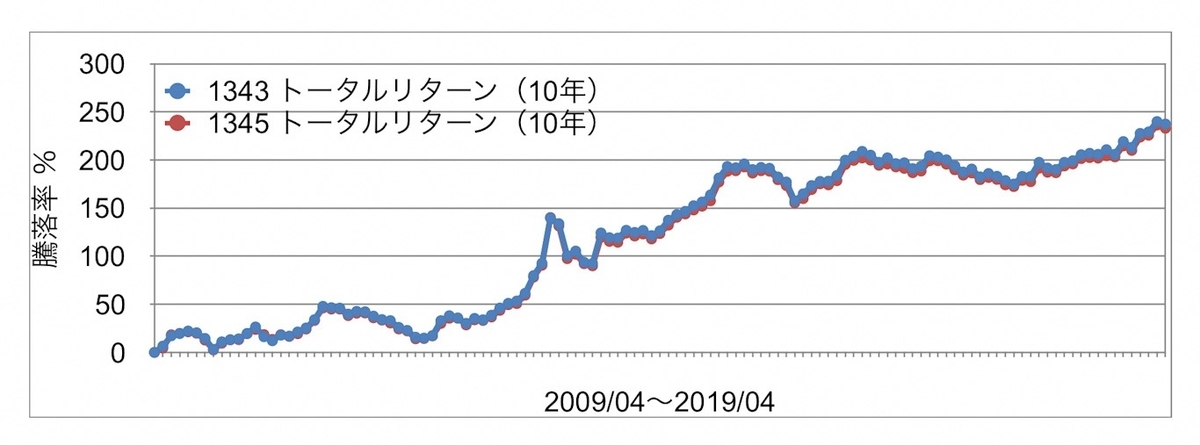

トータルリターン

先程のほぼ同じ10年間における課税前分配金を再投資した前提で算出したトータルリターンを比較したものが以下のチャートです。

【1343】が237%、【1345】が233%で、1.02倍だけ【1343】の方がトータルリターンは高いですが、プライスリターンと比べると両者の違いはだいぶん縮まっています。

次に、5年間トータルリターンについても見ておきましょう。

ご覧の様に、両者のチャートはほぼ重なっています。

10年間で1.02倍ですから、トータルリターンでは両者に違いは殆どないと言っても良いと思います。

まとめ

東証REIT指数に連動する代表的な2つのETF【1343】と【1345】について、分配金利回り、プライスリターン、トータルリターンを比較した結果をまとめると以下の通りです。

- 分配金利回りは【1345】の方が1.05倍高い。

- プライスリターンは【1343】の方が1.07倍高い。

- 配当再投資前提のトータルリターンについては、【1343】と【1345】にほとんど差はない。

したがって、【1343】と【1345】のパフォーマンス上の違いは、【1343】の方が僅かにキャピタルゲイン寄り、【1345】の方が僅かにインカムゲイン寄りと言えそうですが、トータルリターンでは両者にほとんど差はないという結論です。

また、両者のうち投資対象としてどちらを選ぶかについては、基本スペックにおける両者の違いである『売買単位』と『分配頻度』によって決めることになると思います。

なお、【1343】および【1345】の個別記事もありますので、よろしければご覧ください。↓

それでは、また!