米国リートに投資する場合、日本国内では米国リート個別銘柄を購入することができないので投資信託やETFを購入することになります。

最近では米国株を取り扱っている証券会社で【IYR】【RWR】【XLRE】といった米国籍のETFを購入する方も増えていますが、これらの米国籍ETFからどれを選ぶかを検討する際に、これらの違いが何なのかよく解らないことってありませんか?

また、国内市場に上場する米国REITのETFとして【1659】もありますが、前出の米国籍ETFと中身がどう異なっているのでしょうか?

また、米国高配当株ETF【SPYD】にも米国REITが含まれていますが、本ETF内の米国REITに関する特徴は何でしょうか?

このような疑問に答えるべく、本記事ではこれらETFの中身の違いを明らかにしたいと思います!

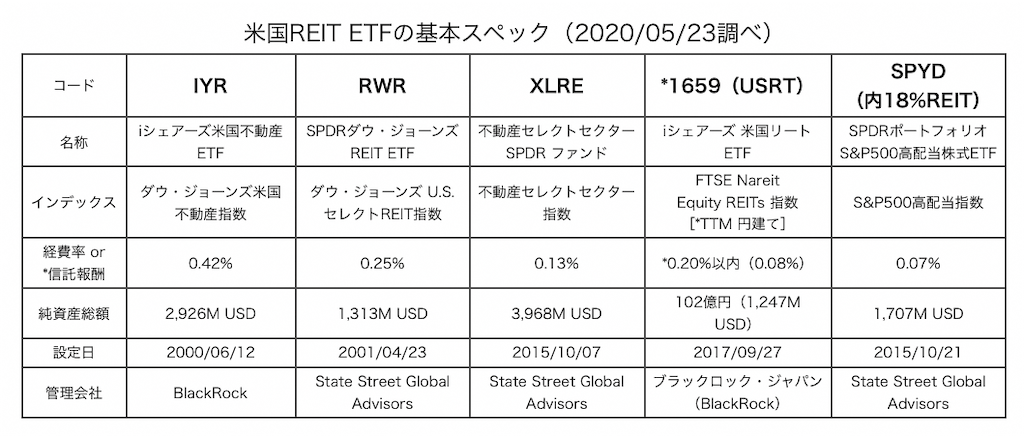

基本スペック

日本の証券会社で米国リートに投資できる米国籍ETFとして代表的なものは次の3つでしょう。

- 【IYR】:iシェアーズ 米国不動産 ETF(BlackRock)

- 【RWR】:SPDR ダウ・ジョーンズ REIT ETF(State Street Global Advisors)

- 【XLRE】:不動産セレクト・セクター SPDR ファンド(State Street Global Advisors)

これらに対し、国内市場で売買できる米国REITに投資できるETFだと、

- 【1659】:iシェアーズ 米国リートETF(ブラックロック・ジャパン)

その他に、米国REIT単独のETFではありませんが、米国REITを含むETFとして、

これら5種のETFの基本スペックを比較したものが下表です。

各ETFは、そもそもベンチマークするインデックスが異なり、この点がこの後説明していくこれらETFの基本的な違いを生みます。

これらのETFの中で最も古いのはBlackRock【IYR】、次いでState Street Global Advisors【RWR】で、いずれも20年近くの運用実績があります。

State Street Global Advisors【XLRE】は2015年設定の新しいETFですが、ところが驚いたことに今では純資産総額はトップに躍り出ました!

【XLRE】の経費率が米国REIT専門ETFの中では最安の0.13%であることも純資産総額急増の理由の一つかもしれません。

【1659】は国内市場で取引できるETFですが、中身は米国籍の【USRT】という米国REITのETFを買って構成するものです。

【SPYD】は米国REIT専門のETFではなく、米国高配当株で構成するETFですが、他の高配当型ETFがREITを外しているのに対し、【SPYD】はREITをETF全体の18%程度含んでいます。

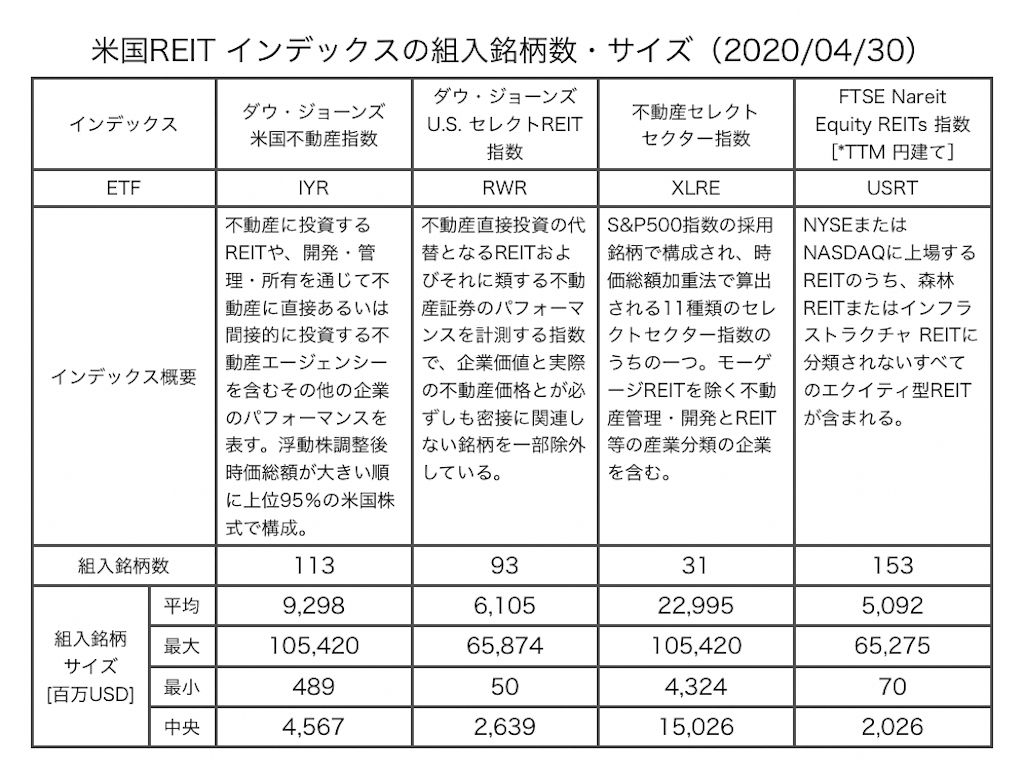

インデックス特性

インデックスの違いによって、組入銘柄数や銘柄の資産規模が異なってきます。

米国REITのインデックスについて、これらを比較したものが下表です。

【IYR】は『ダウ・ジョーンズ米国不動産指数』をベンチマークしており、「浮動株調整後時価総額が大きい順に上位95%の米国株式で構成」という要件が付帯しているため一部の小型銘柄が除外されていますが、広範囲の不動産銘柄を投資対象としており、インデックス組入銘柄数も比較的多めの113銘柄あります。

【RWR】は『ダウ・ジョーンズU.S.セレクトREIT指数』をベンチマークしており、インデックス組入銘柄数も93銘柄あり、比較的広範囲の不動産銘柄を投資対象としていますが、「企業価値と実際の不動産価格とが必ずしも密接に関連しない銘柄を一部除外」という要件が付帯しており、その結果、大型銘柄を含む一部の不動産銘柄が除外されています。

【XLRE】は『不動産セレクトセクター指数』をベンチマークしており、「S&P500指数の採用銘柄で構成」されているため大型銘柄だけで構成されており、米国REIT専門ETFの中ではインデックス組入銘柄数も31銘柄と最少です。「モーゲージREITを除く」との付帯要件もあります。

【1659】は『FTSE Nareit Equity REITs 指数(TTM 円建て)』をベンチマークしており、インデックス組入銘柄数は153銘柄と最多です。「森林系やインフラ系REITを除く」との付帯要件もあります。

【SPYD】は米国REIT専門ではないので、上表では比較していませんが、S&P500指数に含まれる銘柄ばかりなので、含まれるREITは【XLRE】と同様に大型銘柄ばかりです。

上表の組入銘柄サイズを見ると、構成銘柄サイズの特徴や違いがよく分かります。

各ETFの組入銘柄サイズの特徴を整理すると、

- 【IYR】:一部の小型銘柄を除く広範囲の113銘柄で構成。

- 【RWR】:一部の大型銘柄や特定の銘柄を除く93銘柄で構成。【IYR】よりやや小型寄り。

- 【XLRE】:S&P500の大型31銘柄だけで構成。

- 【1659】:一部の大型銘柄や特定のセクター銘柄を除く153銘柄で構成。【IYR】よりやや小型寄り。

セクター構成

各ETFのセクター構成(時価総額比率)を比較した結果が以下のグラフです。

凡例は【IYR】の構成比率順に、Infrastructure(インフラ)、Residential(住宅)、Industrial(物流)、Data center(データセンター)、Retail(商業施設)、Health care(ヘルスケア)、Office(オフィス)、Others(未分類)、Self-storage(貸倉庫)、Diversified(複合型)、Specialty(特化型)、Mortgage(モーゲージ)、Lodging/Resorts(ホテル・リゾート)、Timberlands(森林)の順に下から積み上げています。

セクター構成に関する【IYR】の特徴は、全セクターにバランス良く分散している点です。

それに比べ、【RWR】と【1659】はインフラ系リートが構成に含まれていない点がまず大きな特徴です。そのため相対的に、住宅系、物流系、オフィス系といった他のリートの比率が【IYR】よりも高くなっています。特に【RWR】では、住宅系、物流系が全体の約47%を占めます。また【RWR】と【1659】には、モーゲージリートや森林系リートも含まれていません。

逆に、最もインフラ系リートを多く含んでいるのが【XLRE】で、全体の約30%を占めています。また、データセンター系も他よりも多いですね。5GやIoTなどの技術革新を支えるインフラやデータセンターといった成長分野のセクターにより多く投資できる点が【XLRE】の特徴です。

【SPYD】に含まれるREIT銘柄の特徴は、そもそも構成銘柄数が少ないせいもあって、構成セクターに広がりがなく偏っている点です。現在はリテール系とヘルスケア系が多めです。

セクター構成についてまとめると、

- 【IYR】:リート全セクターにバランス良く投資している。

- 【RWR】【1659】:インフラ系、モーゲージ、森林系の各リートには投資しない。住宅系、物流系、オフィス系の比率が他のETFと比べると相対的に高い。

- 【XLRE】:インフラ系やデータセンター系といった成長分野のリート比率が他よりも高い。

- 【SPYD】:構成セクターに広がりがなく偏りがあり、現在はリテール系とヘルスケア系が多い。

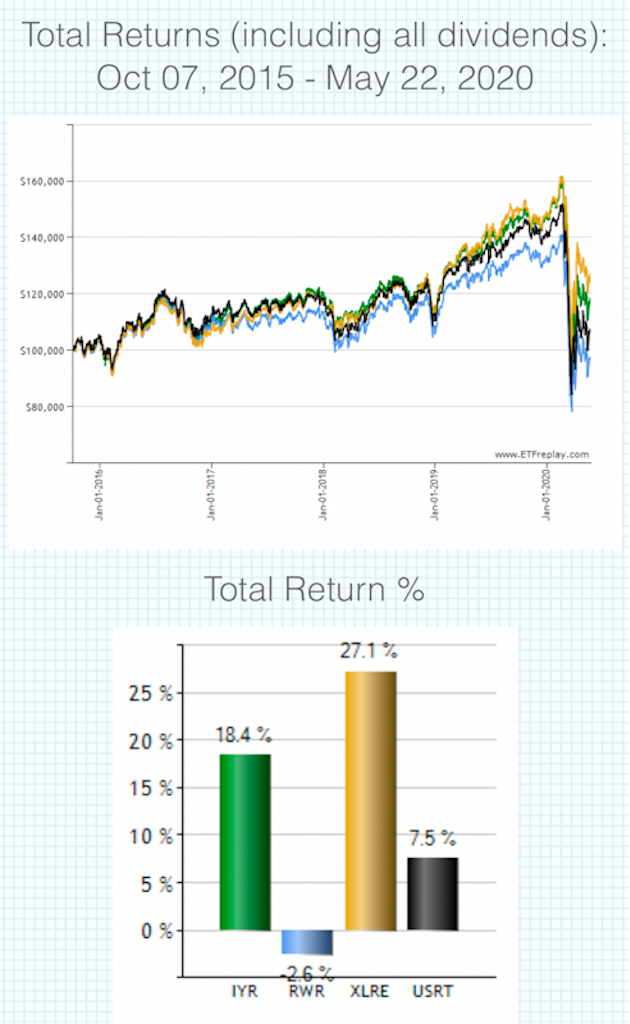

トータルリターン

米国REIT専門のETFではない【SPYD】を除いた残りのETFについて、設定からの期間が短い【XLRE】に合わせて2015年10月7日以来のトータルリターンを比較したものが以下のチャートです。

(出所:ETFreplay.com)

上記の期間では、インフラ系リートを含む【IYR】と【XLRE】のトータルリターンが優れています!

インフラ系を含まない【RWR】と【1659】は奮いません。特に【RWR】はインフラ系の伸びがなかった所にコロナによるダメージですから、タイミングが悪いですね。

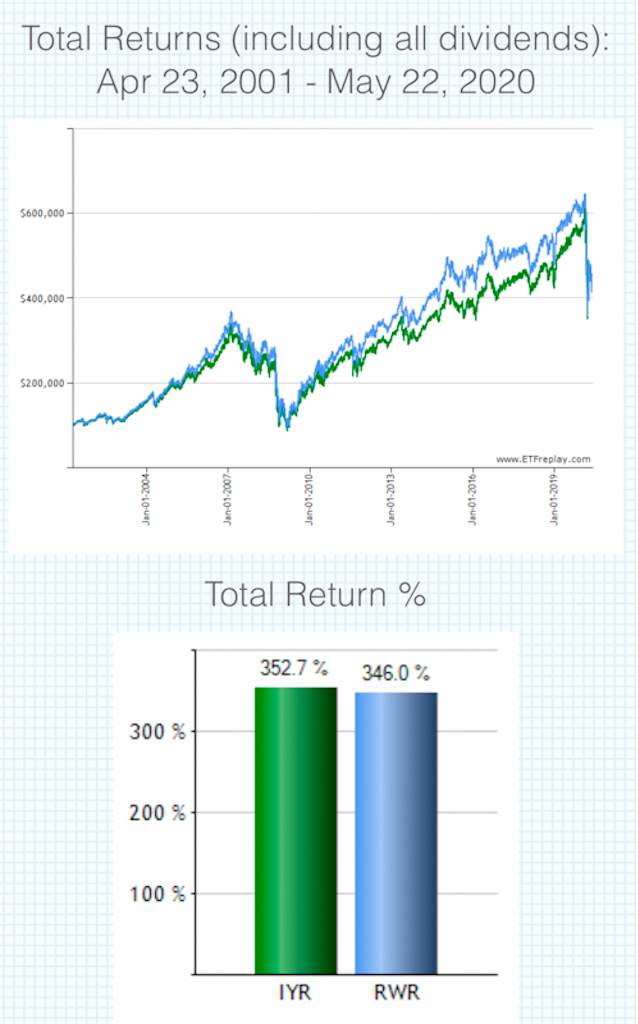

もう少し長期で【IYR】と【RWR】を比較してみましょう。

2001年4月23日時点からのデータが以下のチャートです。

(出所:ETFreplay.com)

長期では【RWR】もかなり頑張っており、途中までは勝っています!

タイミングが変わればどう転ぶかは分かりませんね。

まとめ

米国リートに投資できるETF【IYR】【RWR】【XLRE】【1659】【SPYD】の特徴や違いについて比較分析してきました。

これらのETFの中からどれに投資するかを決める際のポイントをまとめると以下の通りです。

- 経費率が低い → 米国REIT専門ETFの中では【XLRE】が優位

- 中・小型銘柄にも積極的に投資したい →【IYR】【RWR】【1659】

- 大型銘柄中心に投資したい →【XLRE】【SPYD】

- REITセクター構成

①インフラ系、データセンターといった高成長REITセクターに積極的に投資したい →【IYR】【XLRE】

②住宅、オフィス、物流といった一般的なREITセクター中心に投資したい →【RWR】【1659】

③全REITセクターにバランス良く投資したい →【IYR】

特に『REITセクター構成』は、ETF選択における決め手になるとトビオは考えています!

それでは、また!

********************

以下の各ETFについての個別記事では、インデックスの中身や個々の構成銘柄について更に詳しく記載していますので、よろしければご覧下さい。🤗