Jリートに投資をする場合、個別リートを購入しないのであれば、大抵の場合、Jリートを代表する『東証REIT指数』に連動するETFか投資信託を購入すると思います。実質的にはあまり選択肢がありません。

では、Jリートを代表する『東証REIT指数』はバランスのとれたインデックスなのでしょうか?

今回は、『東証REIT指数』のセクター構成について調べたのでご紹介したいと思います。

『東証REIT指数』とは?

『東証REIT指数』は、東証市場に上場する不動産投資信託(Real Estate Investment Trust)全銘柄を対象とした浮動株ベースの時価総額加重型の株価指数です。

ほとんどのJリートのETFやインデックスファンドはこれをベンチマークしている最もポピュラーなインデックスです。

2019年3月29日時点において62銘柄から構成されています。

Jリートのセクター

『東証REIT指数』には、『東証REIT用途別指数』というシリーズがあって、東証市場に上場するREIT全銘柄を対象とし、各REITが保有する物件の用途に着目して構成銘柄を選定した株価指数です。

当シリーズは、『東証REITオフィス指数』、『東証REIT住宅指数』、『東証REIT 商業・物流等指数』の3指数により構成されます。

つまり、東証による現時点の分類では、Jリートは「オフィス」「住宅」「商業・物流等」の3分類ですが、これでは米国REITセクター分類と比べるとちょっと粗すぎますよね。

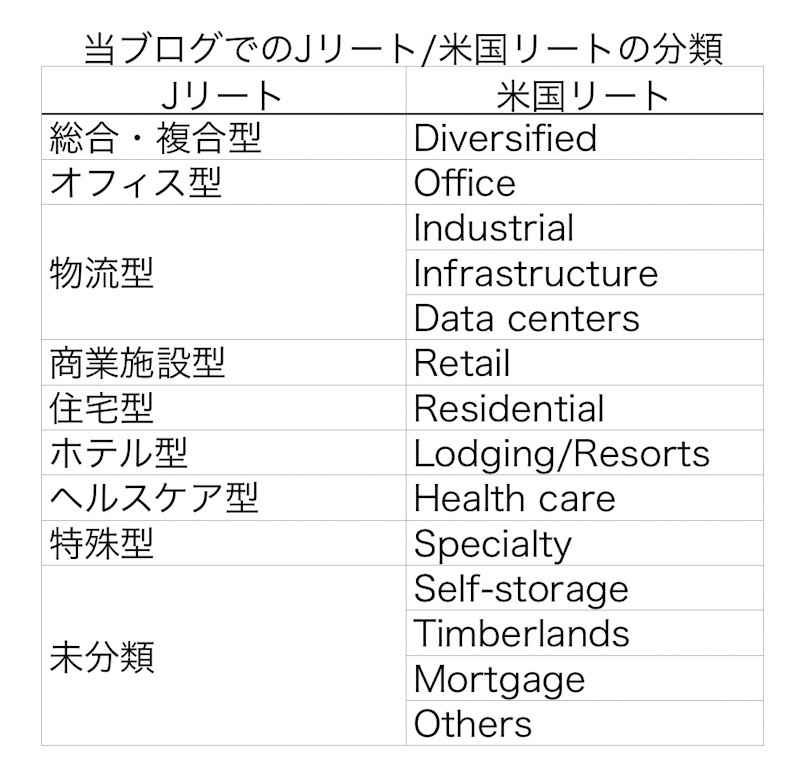

そこで、当ブログでは、米国リートのセクター分類を参考にして、各REITの投資実態に基づいて、以下のセクターに細分類しました。

ただし、Jリートの場合、米国リートほど多様でないため、全く米国リートと同じ分類にするわけにはいきませんでした。

米国リートにおける、IndustrialとInfrastructureとData centersは物流型に統合しており、Self-storageとTimberlandsとMorgageは該当銘柄なしのため未分類です。

『東証REIT指数』のセクター構成

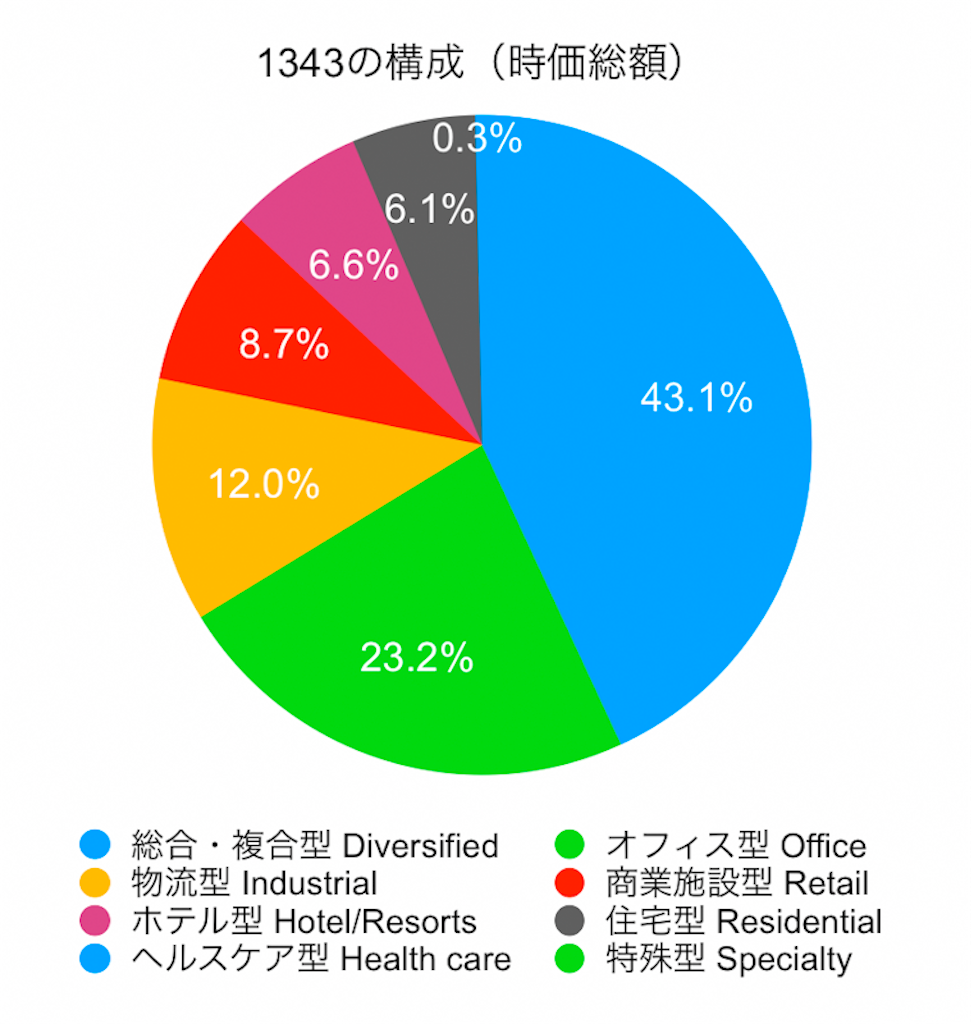

『東証REIT指数』に連動するETFの中で取引量の最も多い【1343】を代表に選んで、その2019年3月29日時点における銘柄構成を上記セクター分類に基づいて時価総額比率で整理した結果が以下のグラフです。

ご覧のように、総合・複合型が約45%を占め、オフィス型が約23%を占めていますが、総合・複合型についても、その大半は投資対象の多くをオフィスが占めていますので、Jリートのほとんどはオフィスが占めていると言っても過言ではありません。

まとめ

Jリートの構成銘柄は大半がオフィス型で占められています。

Jリートが首都圏を中心としたオフィス物件を中心に発展していったためですが、かなり偏っている感じは否めません。

したがって、『東証REIT指数』に連動するETFや投資信託を購入するということは、オフィスをメインに投資するということになってしまいます。

これと比べると米国リートのセクター構成は多様です。

Jリートにおいて、多様なセクターにバランスよく投資するためには、今のところ個別銘柄投資でバランスを取るしかないようです。

なお、米国リートのセクター構成については、別記事でまとめていますので、よろしければご覧ください。↓

それでは、また!