こんにちは。トビオです。

日本のリートへの投資を検討する場合に、最初のうちはリスク分散を考えて、個別リートではなくインデックスファンドを検討するのではないでしょうか?

最近では、Jリートに関するインデックスも従来からある『東証REIT指数』だけでなく他にもいろいろ増えてきました。

今回は、東証REIT指数を含め3つのインデックスを比較し、各々の特徴をクローズアップしてみたいと思います。

Jリートのインデックス3種とは?

Jリート関連のインデックスとしては次の3つをトビオはマークしています。

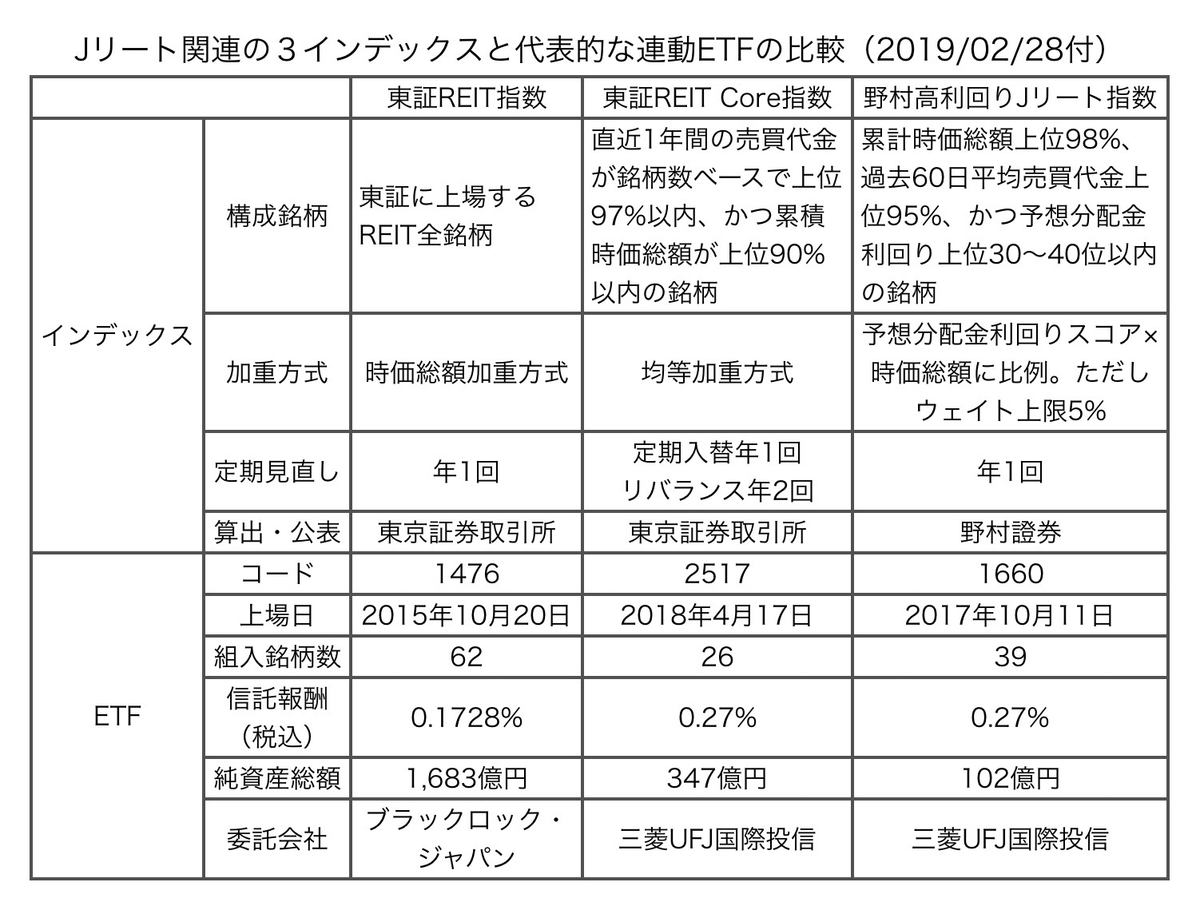

上記3つのインデックスとそれらに連動する代表的なETFの基本スペックを下表にまとめました。

インデックスの基本スペック

1つ目の『東証REIT指数』は東証に上場するREIT全銘柄を対象とする時価総額加重方式のインデックスで、ほとんどのJリートのETFやインデックスファンドはこれをベンチマークしている最もポピュラーなインデックスです。

2つ目の『東証REITCore指数』も東証が公表するインデックスで、売買代金と累積時価総額でスクリーニングされた銘柄から構成されていますが、最も特徴的な点は銘柄構成比率が均等加重方式である点です。

3つ目の『野村高利回りJリート指数』は、野村證券が公表する指数で、累計時価総額と売買代金でスクリーニングされた銘柄のうちで予想配当利回りが上位の30〜40銘柄から構成されます。高利回りにフォーカスしたスマートベータで、銘柄配分についても「予想分配金利回りスコア×時価総額」に比例したウェイトで配分している点が特徴的です。

インデックスに連動するETFをピックアップ

上記3つのインデックスに連動する代表的なETFとして、【1476】【2517】【1660】を挙げましたが、『東証REIT指数』に連動するETFはこれを含め全部で7本上場されていますし、『東証REIT Core指数』に連動するETFも【2517】を含め全部で3本上場されています。

ところが、『野村高利回りJリート指数』に連動するETFは今のところ【1660】だけのようです。スマートベータ型のETFがいろいろ出てくると面白いのですがなかなかそこまでの需要がないのでしょうか?

ETFの構成銘柄数を比較

各ETFの組み入れ銘柄数を比較すると、【1476】が62銘柄であるのに対し、【2517】は26銘柄とグッと少なくなります。「累積時価総額が上位90%以内」というだけで、ここまで減るのには自分はちょっと驚きました。

Jリート銘柄の大半は、合わせても時価総額で10%に満たないくらい小規模であるということなのです。

しかし、累積時価総額で足切りした上で、残ったCore銘柄を時価総額に関係なく均等加重配分で保有するという考え方にはとても納得いきました。

【1660】は「累計時価総額上位98%」なので【2517】ほど時価総額規模で足切りされることはありませんが、こちらは「予想分配金利回り上位30〜40位以内」で足切りされて全部で39銘柄です。

利回りスコアと時価総額の積に比例した配分比率なので、リート市場全体の分配金支払総額に対する貢献度の高い銘柄の比重が高くなるとイメージすればよいのでしょう。

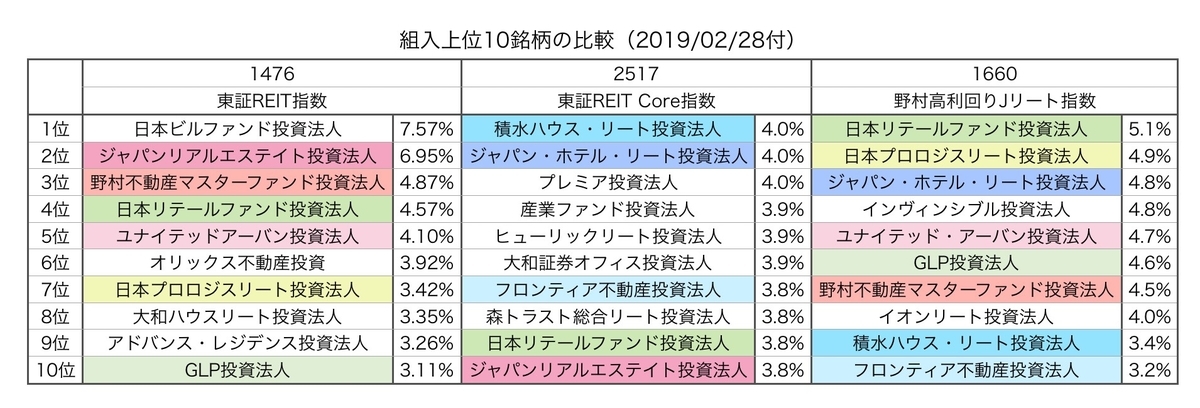

ETFの組入上位10銘柄を比較

組入上位10銘柄を下表にまとめました。共通銘柄には同じ色を塗っています。

11以下を含めれば印象もまた変わってくるとは思いますが、上位10銘柄をこうやって眺めてみると、案外違うものだなあと思います。三者に共通して上位10銘柄に入っているのは、【日本リテールファンド投資法人】くらいです。

まとめ

Jリートに関する3つの異なるインデックスとそれに連動するETFを見てきましたが、案外、構成内容が違っているというのが、自分の印象です。

【2517】と【1660】は実績年数がまだ短いので、三者のパフォーマンス比較については今回は実施しませんが、インデックスの違いがパフォーマンスにどう影響してくるのか、今後がとても楽しみです!

なお、今回のインデックス3種のセクター構成とパフォーマンスについて、各々別記事にて紹介していますので、よろしければご覧ください。

セクター構成↓

パフォーマンス↓

それでは、また!