こんにちは。トビオです。

今回は、全世界株式型のグローバルファンドについてです。

まえがき

トビオは高配当米国株個別銘柄のポートフォリオをメインにして『じぶん年金』作りを目指しています。

ですが、米国一辺倒によるリスク集中に対しては、どのようにリスク分散を図ればいいのかも並行して考えてきました。

ひとつとして日本株とJリートのETFの組み合わせによるポートフォリオもサブとして加えていますが、更に国際分散によるリスク分散を強化するために、全世界株式型ファンドの組入も検討しています。

検討対象のファンドはETFではなく通常の投資信託です。

その理由としては、まとまった投資資金はどうしてもメインの米国個別銘柄ポートフォリオの方に投入したいので、サブの位置付けのこちらへは少額ずつしか資金投入できないためです。

また、日本を除く外国株式へ投資するファンドは多くありますが、今回の検討対象としては、日本を含む全世界へ投資するものに限定しました。先進国/新興国/日本の株式保有比率調整を自分で行う手間がかからない簡便な方を優先したからです。

それでは、どのファンドを選ぶべきかを決めるために全世界株式型のファンドを比較検討しましたので、その内容をご紹介します。

全世界株式型の6ファンドの比較

検討対象は次の6ファンドもありました!

最近まで全世界株式型のファンドとしては【楽天VT】くらいしか知らなかったのでますが、いつの間にやら増えています!

低コストの米国株ファンドが最近増えていることは知っていましたが、全世界株式型もかなり盛況のようです。

①楽天・全世界株式インデックス・ファンド【楽天VT】

②SBI・全世界株式インデックス・ファンド【SBI雪だるま全世界】

③eMAXIS Slim全世界株式【eMAXIS全世界】

④eMAXIS Slim全世界株式(3地域均等型)【eMAXIS全世界3均等】

⑤ニッセイ・インデックスパッケージ(内外・株式)【ニッセイ内外株】

⑥STATE STREET GLOBAL ADVISORS・全世界株式インデックス・ファンド【SSGA世界株】

名称が長いので、以降、略称を【楽天VT】の様に記載させていただきます。

また、ニッセイから、⑤の兄弟ファンドとして、全世界株式に更に日本および世界のリートも加え5分割均等タイプとしたものも存在しますが、リートが含まれているため今回の比較対象からは除外しています。

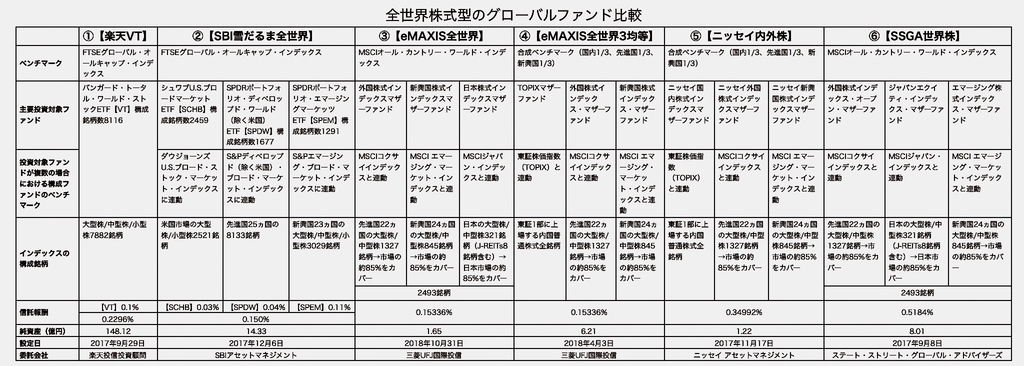

①〜⑥のベンチマーク、構成内容、信託報酬、純資産等の相違点を抽出し下表にまとめました。 (小さくてすみません m(_ _)m)

ベンチマーク違いでは3タイプ!

6つのファンドのベンチマークは3タイプに別れます。

(1)「FTSEグローバル・オールキャップ・インデックス」をベンチマークするファンド

「FTSEグローバル・オールキャップ・インデックス」は、FTSE社が開発した株価指数で、全世界の株式市場の動向を表す時価総額加重平均型指数です。

構成銘柄は、米国、欧州および日本などの先進国株式に加えて、中国やインドなどの新興国株式を含み、大型株、中型株および小型株まで網羅しています。

約8,000銘柄から構成されており、全世界市場の98%以上をカバーしています。

6つのファンドのうち、【楽天VT】と【SBI雪だるま全世界】が、これをベンチマークしています。

【楽天VT】は、バンガード社の米国ETF【VT】を投資対象としており、【VT】のベンチマークがそもそも「FTSEグローバル・オールキャップ・インデックス」です。

同じインデックスをベンチマークする【SBI雪だるま全世界】の投資対象は、3つのETFから構成されており、そのバランス調整で上位のインデックスをベンチマークするようにしています。

(2)「MSCIオール・カントリー・ワールド・インデックス」をベンチマークするファンド

「MSCIオール・カントリー・ワールド・インデックス」は、MSCI社が開発した株価指数で、世界の先進国・新興国の大型株、中型株で構成されており、構成銘柄数は約2500銘柄です。

先のFTSEの指数とは小型株を含まない点が異なりますが、それでも全市場の85%をカバーしており、十分な分散効果が期待できます。

【eMAXIS全世界】と【SSGA世界株】が、これをベンチマークしています。

これらのファンドは、いずれも投資対象が3つのETFから構成されており、個々の構成ファンドがベンチマークするインデックスも同じであるため、ほぼ同タイプのファンドです。

(3)合成ベンチマークのファンド

合成ベンチマークは、日本、他の先進国、新興国の各株式が1/3ずつとなるように3つのインデックスを合成したもので、【eMAXIS全世界3均等】と【ニッセイ内外株】が、このタイプです。

これらのファンドの投資対象も3つのETFから構成されており、個々の構成ファンドがベンチマークするインデックスも同じであるため、ほぼ同タイプのファンドです。

ファンドの選択にあたっては、ベンチマークするインデックスの性格の違いから、「FTSE」および「MSCI」の時価総額加重平均タイプと、「合成ベンチマーク」の地域3均等分散タイプのいずれを選ぶか、ということになります。

トビオは、ひとまず時価総額加重平均タイプが無難で、分散を優先するのであれば地域3均等では日本と新興国の比重が高くなりすぎると思っています。

この辺りは投資の考え方によってどれを選択するかは変わってくるでしょう。生活基盤のある日本と今後の成長が期待できる新興国を優先して地域3均等タイプを選択する方もいるでしょう。あるいは、構成する3地域の各インデックスが持つリスクと期待リターンから計算上の最適解を選ぶという方もおられるかもしれません。

コストでは【SBI雪だるま全世界】が最安!

コストの観点では、後から出たファンドの有利さが目立ちます。ファンドにおけるコストは低いに越したことはありません。

【SBI雪だるま全世界】の0.150%、【eMAXIS全世界】と【eMAXIS全世界】の0.15336%がリードしています。この数値は相当低いです! 全世界株式ETFの代表とも言える本家【VT】が0.10%ですから、通常の投資信託で0.15%台は非常に魅力的です!

これらのファンドが、【楽天VT】の0.2296%より低コストにできているのは、3つの構成ファンド自体に低コストETFやファンドを持ってきていることが大きいのでしょう。

純資産では【楽天VT】がダントツでブッチギリ!

純資産高に関しては、先行の【楽天VT】が約150億円でブッチギリです!

後発ゆえ出遅れている【SBI雪だるま全世界】と【eMAXIS】系が、今後どこまで追い上げることができるのか楽しみです。

********************

最終的にトビオは、最も全世界に分散できて、信託報酬が最も低い【SBI雪だるま全世界】を自分のポートフォリオを埋める最有力候補として選びました。来年のNISA枠で定期購入しようと考えています。

皆さんは、いかがでしょうか?

それでは、また!